전쟁이 끝나도 니켈공급 정상화는 어려울 듯

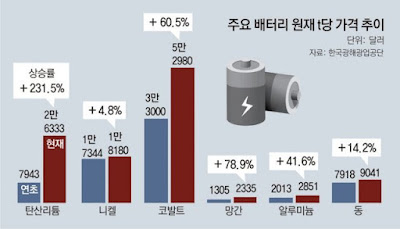

서유럽 우크라이나 사태로 세계 니켈 시장이 들썩이면서 니켈 부족 현상이 전쟁 이후에도 계속될 것이라는 우려가 커지고 있습니다. 특히 전기차 시장은 안정적인 니켈 공급원을 찾지 못하면 배터리 문제로 인해 생산에 차질이 불가피한 상황입니다. 미국의 경제매체 CNBC는 19일 보도에서 세계적으로 신규 니켈 채굴사업의 씨가 말랐다며 러시아 문제를 넘어 만성적인 니켈 부족 현상을 초래 할 것이라고 분석했습니다. 런던 금속 거래소 LME 니켈 가격은 올해 초 톤당 20,881달러에서 러시아의 우크라이나 침공을 계기로 급증했고 지난 4일에서 7일 사이 63% 증가하였습니다. LME는 8 일 니켈가격이 장중 10만 달러를 남자 16일까지 거래를 중단 시켰고 이후 거래 폭 제한을 두고 장을 다시 열었습니다. 니켈 가격은 18일 전거래일대비 12% 떨어진 톤당 37,115 달러에 거래되었습니다. 갑작스런 니켈 파동은 중국기업들의 선물거래 영향이 있었지만 러시아의 니켈 수출이 어려워진다는 공포가 가장 큰 원인으로 작용하고 있습니다 2021년 기준 러시아의 니켈 생산 비중은 전 세계 대비 약 90%로 세계 3위의 위치에 있습니다. 그러나 러시아의 방산업체인 노릴스크 니켈은 지난해 전기차 배터리에 쓰이는 1등급 (순도 99.8%)의 니켈 시장에서 시장점유율이 22%를 기록해 세계 1위를 차지하였습니다. 그만큼 전기차 시장에서 러시아의 지위는 절대적인 부분 이었으나 이번 전쟁과 국제 사회의 체제로 인해 한동안 전기차용 고순도 니켈 공급은 어려울 것으로 전망되고 있습니다.